دولت رئیسی نسق بانکهای خصوصی را میکشد؟

نظام بانکداری ما صدای خیلیها را درآورده است؛ از مراجع تقلید که در دیدار با رئیسجمهوری و رئیس بانک مرکزی با اشاره به ربوی بودن این نظام خواستار تغییر و اصلاح شدهاند تا رسانهها و روزنامههای طرفدار دولت که به نظر میرسد شمشیر را علیه بانکیها از رو بستهاند. خبرگزاری «فارس» میانه آذرماه گزارش

نظام بانکداری ما صدای خیلیها را درآورده است؛ از مراجع تقلید که در دیدار با رئیسجمهوری و رئیس بانک مرکزی با اشاره به ربوی بودن این نظام خواستار تغییر و اصلاح شدهاند تا رسانهها و روزنامههای طرفدار دولت که به نظر میرسد شمشیر را علیه بانکیها از رو بستهاند.

خبرگزاری «فارس» میانه آذرماه گزارش داد: بر اساس آمارهای غیررسمی حدود یک میلیون و ۷۰۰هزار خانه خالی احتکار شده در کل کشور وجود دارد که ۲۰۰ تا ۳۰۰هزار واحد آن مربوط به حقیقیها و مابقی مربوط به حقوقیهاست. در این میان، برخی کارشناسان بر این باورند سهم بانکها بیشتر است. چند روز بعد روزنامه «کیهان» تیتر زد: «بانکها ۹۰۰ هزار خانه خالی دارند»

با افزایش انتقادات از «گروگانگیری» بانکها در بخش مسکن، حالا ارگان رسانهای دولت، بانکها خصوصی را مقصر حجم عظیم نقدینگی، تورم و نیز جهش قیمت ارز خوانده است.

به گزارش «ایرنا» رییسجمهور در جلسه اخیر ستاد هماهنگی اقتصادی از بانک مرکزی خواسته با افزایش نظارت بر عملکرد بانکهای دولتی و خصوصی از خلق نقدینگی جلوگیری کند.

از سوی دیگر روزنامه «ایران» در گزارشی نوشته است: از سال ۱۳۹۷ موتور رشد نقدینگی بسیار سرعت گرفت بهطوری که رقم نقدینگی از۱۹۰۰ هزار میلیارد تومان سال ۱۳۹۷ به ۳۹۲۱ هزار میلیارد تومان در پایان شهریور سال ۱۴۰۰ رسیده که در مقایسه با شهریور سال گذشته ۱/۳۹ درصد رشد داشته است اما نگرانکنندهتر از افزایش میزان نقدینگی، اختلاف فاحش رشد آن از میزان تولید در کشور است بهطوری که براساس اطلاعات بانک مرکزی در دهه نود و تا شهریور ۱۴۰۰، متوسط نرخ رشد تولید ناخالص داخلی کشور به اندازه یک درصد بوده اما در همین زمان متوسط رشد نقدینگی ۴/۲۹ درصد بوده است. نتیجه این موضوع افزایش مداوم نرخ تورم در سالهای قبل بوده است.

بدهکارهای بزرگ بانک مرکزی

نگرانی دیگر در این حوزه این است با اینکه میزان نقدینگی بسیار افزایش یافت اما بهدلیل نبود قواعد تنظیمی مناسب و بازدارنده از جمله مالیاتگیری از فعالیتهای غیرمولدی همچون خرید و فروش ارز، طلا، سکه و ملک، نقدینگی به جای اینکه در خدمت بخشهای حقیقی و مولد اقتصادی قرار بگیرد به سمت این بخشها حرکت کرده است. نتیجه این موضوع ایجاد حباب قیمتی در ارز، سکه، طلا و ملک و سرایت آن به کل اقتصاد بوده است. نکته جالب این است که در همین زمان و با افزایش روزافزون میزان نقدینگی در کشور بسیاری از بخشهای تولیدی، منابع مالی لازم برای شروع یا ادامه فعالیتهای خود را در اختیار نداشتند.

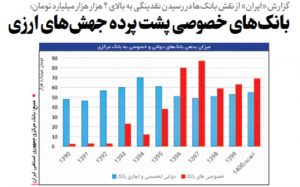

رشد فزاینده بدهی شبکه بانکی به بانک مرکزی از سال ۱۳۸۶ شروع شده است بهطوری که در پایان سال ۱۳۸۶ نسبت به سال ۱۳۸۴ میزان بدهی شبکه بانکی به بانک مرکزی رشد ۲۲۵ درصدی را تجربه کرده و بعد از سال ۱۳۸۶ نیز این رشد فزاینده تا الان ادامهدار است بهطوری که میزان بدهی بانکها به بانک مرکزی از ۴ هزار میلیارد تومان سال ۱۳۸۴ به ۱۲۵ هزار میلیارد تومان تا شهریورماه ۱۴۰۰ رسیده است.

در ادامه نوک پیکان روزنامه ایران به سمت بانکهای خصوصی نشانه رفته و آمده است: از سال ۱۳۸۱ که بانکهای خصوصی ایجاد شدند و فعالیت خود را شروع کردند، بعد از آن میزان بدهی این بانکهای خصوصی به بانک مرکزی به طور فزایندهای رشد کرده است. رشد بدهی بانکها و مؤسسات خصوصی به بانک مرکزی به گونهای بوده است که از ۵/۲ هزار میلیارد تومان در سال ۱۳۹۰ به ۶۹ هزار میلیارد تومان تا شهریور ۱۴۰۰ رسیده است. در واقع میتوان گفت میزان بدهی بانکها و مؤسسات اعتباری خصوصی در دهه ۹۰ تقریباً ۲۵ برابر شده است. سهم بانکهای خصوصی در افزایش پایه پولی از زیر ۱۰ درصد در سالهای ابتدایی دهه ۹۰ به بالای ۵۰ درصد در سالهای اخیر افزایش یافته و در عین حال سهم بانکهای دولتی از بالای ۹۰ درصد به حدود ۴۰ درصد کاهش یافته است، البته باید به این موضوع نیز اشاره کرد که در دستهبندی بانکها نیز تغییراتی ایجاد شده است که این موضوع در بالا رفتن بدهی بانکهای خصوصی نسبت به بانکهای دولتی نیز اثرگذار بوده که نباید نادیده گرفته شود.

علاقه بانکها به بنگاهداری و دلالی ارز

همانطور که گفته شد معیار بانکها از سرمایهگذاری یا اعطای تسهیلات، میزان سودآوری آن است. در کشور نیز بهدلیل نبود قواعد نظارتی و عدم وجود نظام مالیاتی کارآمد، سود دریافتی در بخشهای غیرمولد بسیار افزایش یافت. این موضوع انگیزه بانکها برای ورود به این بخشها و سرمایهگذاری در آن را بسیار افزایش داد. در واقع میتوان گفت این وضعیت باعث شده است شبکه بانکی بخصوص بانکهای خصوصی به بنگاهداری روی بیاورند. به همین دلیل میزان اضافه برداشت شبکه بانکی از بانک مرکزی افزایش یافت که منجر به زیاد شدن پایه پولی شد.

پنج بانک خصوصی در سال ۹۷ حدود ۳۰ هزار میلیارد تومان از افزایش نرخ ارز سود کسب کردهاند. این رقم در سال ۹۸ به ۱۳ هزار میلیارد تومان و در سال ۹۹ به ۶۰ هزار میلیارد تومان رسیده است؛ این اعداد نشان میدهد چه کسانی پشت جهشهای ارزی هستند.

ورود بانکها به عرصه بنگاهداری با پدیدههایی همانند پرداخت تسهیلات به شرکتهای صوری با سرمایههای اندک، اعطای تسهیلات کلان به ذینفعان واحد برای مقاصد نامشخص، پرداخت تسهیلات به شرکتهای زیرمجموعه و مصرف تسهیلات در پروژههای تجاری مانند ایرانمال همراه شده است.

وقتی بانک در این مسیر قرار میگیرد باعث میشود تسهیلات بانکها به بخش غیرمولد تزریق شود. طبق آخرین آمار بانک مرکزی۶۰ تا ۶۵ درصد سپردههای بانکی در بانکهای خصوصی است. در این شرایط انحراف تسهیلات بانکی از بخشهای مولد به غیرمولد از طریق بانکهای خصوصی، مشکلات اساسی ایجاد میکند. بر اساس آمار بانک مرکزی، ۶۰ درصد تسهیلاتی که بانکهای خصوصی دادهاند به بخشهای خدمات و بازرگانی بوده است درحالی که خدمات در ایران پیشرفته و ناشی از صنایع نیست بلکه دلالی و سفتهبازی است. در سال ۱۳۹۹ حدود ۵۵۰ هزار میلیارد تومان از سوی بانکهای خصوصی به بخش خدمات تسهیلات داده شده که با کل بودجه کشور در سال ۱۳۹۸ برابری میکرد.

بیعملی بانک مرکزی

علت دیگری که بدهی شبکه بانکی به بانک مرکزی را افزایش میدهد و باعث میشود پایه پولی و نقدینگی افزایش یابد پرداخت نرخهای سود بالا به سپردههاست. پس از اینکه بانکهای خصوصی ایجاد شدند، رقابتی بین آنها بر سر جذب نقدینگی شکل گرفت. نتیجه این رقابت افزایش نرخ سود بانکی بوده است. وقتی بانک به سپردههای موجود سود میدهد در واقع پول جدیدی خلق میکند. در این شرایط بانکها اگر منابع و ذخایر لازم برای پرداخت سود را نداشته باشند مجبور هستند از بانک مرکزی قرض بگیرند و اضافه برداشت نمایند.

در واقع میتوان گفت در سالهای اخیر افزایش سود سپردههای بانکی از یک سو و رکود اقتصادی از سوی دیگر موجب شد بانکها برای پرداخت سود سپردهها مجبور به خلق پول شوند که در نهایت منجر به اضافه برداشت بانکها از بانک مرکزی شد.

در مقابل، کنترل بانک مرکزی بر شبکه بانکی در موضوع اضافه برداشت، فقط به دریافت نرخ بهرهای بهعنوان جریمه از بانکها خلاصه شده است و اقدام تنبیهی دیگری در کار نیست. در واقع میتوان گفت در سالهای اخیر نبود برخورد جدی بانک مرکزی در اضافه برداشت بانکها باعث شده است که شبکه بانکی برای خلق پول خود هیچ محدودیتی قائل نباشند و تا آنجایی که ترجیح میدهند خلق پول برای آنها سودآور است به این عمل ادامه دهند.

برچسب ها :ارز ، اقتصاد ، ایران ، ایران مامن ، بانک ، بانک خصوصی ، بانک مرکزی ، بدهکاری ، بنگاهداری ، تورم ، تولید ، دلار ، دلالی ، دولت رئیسی ، ربا ، سود بانکی ، مسکن ، موسسات اعتباری ، نظام بانکی ، نقدینگی

- نظرات ارسال شده توسط شما، پس از تایید توسط مدیران سایت منتشر خواهد شد.

- نظراتی که حاوی تهمت یا افترا باشد منتشر نخواهد شد.

- نظراتی که به غیر از زبان فارسی یا غیر مرتبط با خبر باشد منتشر نخواهد شد.

ارسال نظر شما

مجموع نظرات : 0 در انتظار بررسی : 0 انتشار یافته : 0